Das Steuersystem in Singapur

Wenn sich Unternehmen in Singapur niederlassen, können sie für verschiedene Steueranreize in Betracht kommen, sobald ihre Geschäftstätigkeit als vorteilhaft für die wirtschaftliche Entwicklung des Landes erachtet wird.

Außerdem hat die Regierung als Teil ihres Drei-Jahres-Übergangs-Unterstützungspakets eine Körperschaftssteuer (CIT) mit einem Pauschalsatz von 17 Prozent eingeführt. Dies ist der niedrigste Satz unter den ASEAN-Mitgliedstaaten.

-

Ein Blick auf die Geschäftstätigkeit in Singapur

Obwohl die Gesamtfläche Singapurs nicht einmal so groß wie Berlin ist, ist der Stadtstaat einer der am weitesten entwickelten Marktwirtschaften der Welt und es sind dort bisher rund 1500 deutsche Unternehmen aktiv.

Singapur hat sich intensiv darum bemüht, neue ausländische Direktinvestitionen zu gewinnen und ein geeignetes Handelsumfeld zu schaffen. Laut des Ease of Doing Business Ranking ist Singapur im Jahr 2019 als eine der Städte der Welt nominiert worden, die am leichtesten für Geschäfte zugänglich sind.

Bei all diesen Vorteilen ist es da kein Wunder, dass heutzutage viele deutsche Großkonzerne für ihre Geschäftstätigkeit Singapur gewählt haben. Zum Beispiel hat im Jahr 2020 der deutsche Chemieriese BASF 45 Millionen Dollar zum Bau einer Produktionsanlage in Singapur investiert. Herr Carneiro – Senior Vice President der BASF – hat hingewiesen: “Singapurs Stellenwert als logistische Welt-Klasse-Drehscheibe neben seinen Freihandelsabkommen mit den meisten asiatisch-pazifischen Märkten macht es zu einem idealen Standort für solch eine Anlage”.

-

Körperschaftssteuer

CIT ist obligatorisch für Unternehmen, die in Singapur angemeldet sind und deren Einkommen entweder aus Singapur stammt oder in das Land überwiesen wird.

Zu den versteuerbaren Einkommen gehören:

- Gewinne aus Handel oder Geschäft;

- Lizenzgebühren und Prämien;

- Einkommen aus vermietetem Eigentum;

- Erträge aus Investitionen.

Steuerliche Ansässigkeit

Ausländische Unternehmen, die steuerlich ansässig werden möchten, müssen eine Wohnsitzbescheinigung (Certificate of Residence, COR) beantragen.

Bei der Beantragung eines COR muss das Unternehmen in Singapur gegründet werden. Das COR wird von der Steuerbehörde Singapurs (IRAS) verwaltet.

Die Antragsteller müssen vor der IRAS nachweisen, dass ihre strategischen Geschäftsentscheidungen in der Niederlassung des Unternehmens nicht im Ausland, aber in Singapur getroffen werden. Zusätzlich zu einem in Singapur beschäftigten leitenden Angestellten, muss das Unternehmen auch mindestens einen Direktor haben, der entweder Singapurer Staatsbürger, dauerhaft ansässig oder Inhaber eines EntrePass ist.

Vorteile der Steueransässigkeit

Eine Qualifikation als Steueransässiger bedeutet, dass das Unternehmen die zahlreichen Steuervergünstigungen des Landes in Anspruch nehmen kann. Damit lässt sich der effektive CIT-Gesamtsteuersatz senken.

Steueransässige können von den Vorteilen aus über 90 Doppelbesteuerungsabkommen des Landes profitieren. Darüber hinaus haben die Steueransässigen auch den Zugang zu den größeren asiatischen Märkten durch die umfassenden Freihandelsabkommen des Landes.

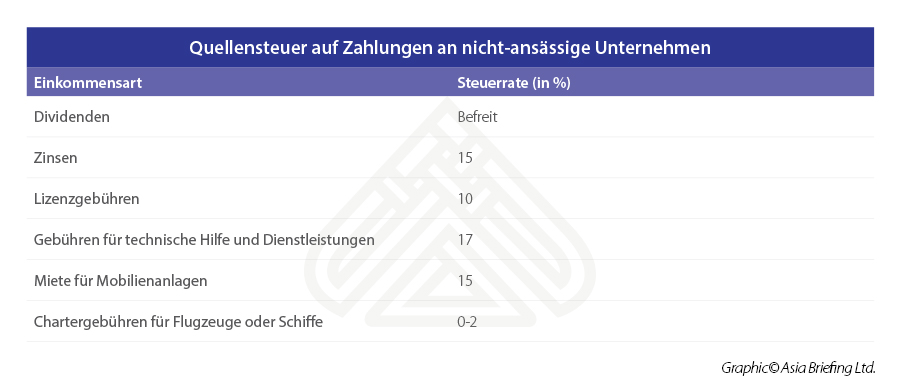

Für nichtansässige Unternehmen oder Einzelpersonen

Nicht ansässige Unternehmen oder Einzelpersonen, deren Einkommen aus Singapur stammt, müssen eine Quellensteuer einbehalten:

-

Steuerliche Anreize

Investoren können auch zahlreiche Anreize in Singapur genießen. Allerdings müssen Antragssteller auf Steuervergünstigungen noch viele strenge Anforderungen erfüllen:

Lohnkredit-Programm

Mit dem Lohnkreditprogramm (WCS) ermöglicht die Regierung es, die Lohnerhöhungen von Angestellten in Singapur mitzufinanzieren. Verglichen mit 15 Prozent im Vorjahr, finanzierte die Regierung 10 Prozent der Lohnerhöhungen in 2020.

Steuerbefreiungen für Start-ups (SUTE)

Ab 2020 können qualifizierte Unternehmen innerhalb drei aufeinanderfolgender Jahre eine Steuerbefreiung von 75 Prozent auf die ersten 100.000 S$ (73.000 USD) des versteuerbaren Einkommens erhalten. Die nächsten 100.000 S$ des versteuerbaren Einkommens können eine 50-prozentige Steuerbefreiung gewährt werden.

Das SUTE Programm ist nur für die ersten drei Geschäftsjahre verfügbar. Nach diesem Zeitraum können Unternehmen die partielle Steuerbefreiung (PTE) beantragen.

Partielle Steuerbefreiungen

Ab 2020 können Unternehmen eine 75-prozentige Steuerbefreiung für die ersten 10.000 S$ (7.300 USD) des versteuerbaren Einkommens erhalten. Eine weitere 50-prozentige Befreiung kann dann auf die nächsten 190 Tausend S$ (139 Tausend USD) beantragt werden.

Investitionszulage

Die Investitionszulage wird vom Singapore Economic Development Board (EDB) verwaltet. Dadurch können Unternehmen eine Steuerbefreiung von bis zu 100 Prozent der getätigten Anlageinvestitionen erhalten.

Der EDB definiert feste Investitionsausgaben als Ausgaben für qualifizierende Projekte innerhalb eines fünfjährigen Zeitraums, was bis zu acht Jahre verlängert werden kann.

Industriespezifische Steueranreize

Es gibt vier Hauptregierungsbehörden, die Geschäfts- und Steueranreize für singapurische Einrichtungen in bestimmten Bereichen verwalten können. Diese sind:

- Singapore Economic Development Board (EDB)

- Inland Revenue Authority of Singapore (IRAS)

- International Enterprise Singapore (IE Singapur)

- Monetary Authority of Singapore (MAS)

Eine vollständige Liste der branchenspezifischen Anreize ist auf den individuellen Websites dieser Behörden zu finden.

Programme zur Unternehmensfinanzierung

Das Enterprise Finance Scheme ermöglicht es lokalen Unternehmen, ihren Finanzierungsbedarf für Wachstum und Expansion zu decken. Das Programm umfasst insgesamt sechs Bereiche:

KMU-Betriebsmittelkreditprogramm

Dieses Programm ermöglicht es kleinen und mittleren Unternehmen, einen unbesicherten Kredit von bis zu 300 Tausend S$ (220 Tausend US$) zu bekommen. Die maximale Rückzahlungsfrist liegt bei fünf Jahren.

KMU-Darlehen für Anlagevermögen

Das Programm hilft bei der Finanzierung von Investitionen in inländische und ausländische Vermögenswerte. Das maximal verfügbare Darlehen beträgt 30 Millionen S$ (22 Millionen USD) mit einer Rückzahlungsfrist von 15 Jahren.

Venture-Darlehen

Das Darlehen für Risikokredite wird für wachstumsstarke Start-ups gewährt. Das maximal verfügbare Darlehen beträgt 5 Millionen S$ (3,6 Millionen USD) und die Rückzahlungsfrist beträgt fünf Jahre.

Handelskredit

Für Unternehmen, die Import- und Exportaktivitäten betreiben, steht ein Darlehen von 5 Millionen S$ zur Verfügung. Die Rückzahlungsfrist ist auf ein Jahr festgelegt.

Darlehen für Fusionen und Übernahmen (M&A)

Das Darlehen unterstützt Unternehmen bei der Übernahme lokaler oder internationaler Unternehmen. Das maximale Darlehen beträgt 50 Millionen S$ (36 Millionen US$), und die Rückzahlungsfrist beträgt fünf Jahre.

Doppelter Steuerabzug bei Internationalisierung

Die Regelung zum doppelten Steuerabzug für Internationalisierung (DTDi) ermöglicht es Unternehmen, die im Ausland expandieren wollen, einen 200-prozentigen Steuerabzug für qualifizierte Ausgaben zu beantragen. Die Ausgabenobergrenze für DTDi lag im Jahr 2019 bei 150.000 S$ (110.000 USD).

Pionier-Steueranreize

Durch den Pionier-Steueranreiz können Unternehmen, die in der Herstellung von Produkten oder Dienstleistungen mit hohem Mehrwert tätig sind, ein Pionier-Zertifikat beantragen. Somit haben sie Anspruch auf eine Steuerbefreiung von fünf bis zu 15 Jahren.

Anreiz zur Entwicklung und Expansion

Nach dem Ablauf der steuerlichen Pionieranreizperiode können die Unternehmen noch den Entwicklungs- und Expansionsanreiz (DEI) erhalten. Dieser belohnt Unternehmen, die sich auf höherwertige Geschäftsaktivitäten verlagern, mit einem Steuernachlass von fünf bis zehn Prozent. Der Zeitraum der Steuererleichterung beträgt maximal 40 Jahre.

Programm für Fusionen und Übernahmen

Das M&A-Programm ermöglicht die Befreiung von der Stempelsteuer, den doppelten Steuerabzug und Steuerfreibeträge für M&A-Aktivitäten.

Der Steuerfreibetrag erlaubt es Unternehmen, 25 Prozent des Gesamtwertes der Fusion oder der Übernahme innerhalb eines Zeitraums von fünf Jahren abzuschreiben. Diese Abschreibung ist auf maximal 10 Millionen S$ (7,3 Millionen USD) begrenzt.

Die Befreiung von der Stempelsteuer ist ebenfalls auf 80 Tausend S$ (58 Tausend USD) begrenzt. Der doppelte Steuerabzug wird auf alle Transaktionskosten gewährt, wobei die Obergrenze auf 100 Tausend S$ (737 Tausend USD) festgelegt ist.

ASEAN Briefing wird von Dezan Shira & Associates produziert. Mit Büros in China, Hongkong, Indien, Indonesien, Singapur, Russland und Vietnam unterstützt das Unternehmen Investoren in Asien.

Kontaktieren Sie uns unter germandesk@dezshira.com oder besuchen Sie uns auf www.dezshira.com

- Previous Article Singapore Launches Fast Track Patent Program

- Next Article Investment Opportunities in Thailand